Почему уплата зарплаты не учитывается в расходах по УСН?

Упрощенная система налогообложения (УСН) является одним из наиболее популярных способов налогообложения для малого и среднего бизнеса. В рамках УСН предприниматели уплачивают налоги на доходы, а не оборот, что облегчает налоговое администрирование и снижает налоговое бремя.

Однако, следует помнить, что при использовании УСН не все расходы могут быть учтены для целей налогообложения. В частности, одним из наиболее распространенных случаев, когда расходы не учитываются при исчислении налогов, является выплата зарплаты сотрудникам.

Почему же выплата зарплаты не попадает в расходы по УСН? В данной статье мы рассмотрим основные причины и способы минимизации налоговых обязательств при выплате зарплаты.

Особенности уплаты налогов при упрощенной системе налогообложения

Основное объяснение данного явления заключается в том, что при применении упрощенной системы налогообложения налог на прибыль налогоплательщика исчисляется не на основе общего объема доходов и расходов, а на основе определенного процента от доходов. Поэтому дополнительные расходы, такие как заработная плата сотрудникам, не влияют на исчисление налогового платежа.

Другие особенности уплаты налогов при УСН:

- Отсутствие налога на добавленную стоимость (НДС) – при применении УСН уплата НДС отсутствует, что также удобно для малых предприятий и позволяет избежать дополнительной бухгалтерской работы.

- Фиксированные ставки налогов – при УСН устанавливаются фиксированные ставки налогового платежа, что упрощает процесс определения исчисления налогов и позволяет избежать сложных расчетов.

- Ограничения по видам деятельности – не все виды деятельности могут применять УСН, поэтому необходимо внимательно изучить законодательство и правила налогообложения для выбора оптимальной системы налогообложения.

Зарплата как доход предприятия

Для предприятия зарплата сотрудников является частью производственных издержек, необходимых для обеспечения нормального функционирования бизнеса. Однако налоговое законодательство разделяет доходы и расходы отдельно, что позволяет контролировать уплату налогов и исключает двойное налогообложение.

- Зарплата сотрудников не попадает в расходы по УСН;

- Для учета зарплаты и налоговых обязательств предприятие может воспользоваться специализированными сервисами, такими как расчетный счет для ооо;

- Выплата зарплаты является неотъемлемой частью деятельности предприятия и требует соответствующего юридического и налогового обеспечения.

Важно следить за соблюдением налогового законодательства и правил учета зарплаты, чтобы избежать штрафов и недопониманий с налоговыми органами. Используйте расчетный счет для ооо для удобного учета зарплаты и своевременного расчета налоговых обязательств.

Как рассчитывается налог на прибыль по УСН и почему зарплата не включается в расходы

Упрощенная система налогообложения (УСН) предоставляет предпринимателям возможность упростить процесс налоговой отчетности и снизить налоговую нагрузку. При этом налог на прибыль по УСН рассчитывается с учетом выручки и расходов, но не всех расходов, в том числе зарплата сотрудников не входит в общую сумму расходов.

Основной причиной того, что зарплата не включается в расходы при расчете налога на прибыль по УСН, является то, что налоговое законодательство предусматривает специальный подход к учету этого вида расходов. Зарплата учитывается отдельно от других расходов и предоставляется возможность уменьшить налоговую базу за счет использования соответствующих льгот и вычетов.

- Учет зарплаты: Зарплата сотрудников учитывается в бухгалтерской отчетности предприятия как отдельный вид расходов. При этом возможно применение различных методов учета, включая начисление заработной платы, налоговые вычеты и дополнительные выплаты.

- Налоговые льготы: Налоговое законодательство предоставляет ряд льгот и вычетов для предприятий, которые выплачивают зарплату сотрудникам. Это может включать в себя налоговые вычеты на социальные отчисления, льготы по налогу на имущество и другие преимущества.

Таким образом, хотя зарплата сотрудников не включается в общую сумму расходов при расчете налога на прибыль по УСН, предприятия все равно могут воспользоваться налоговыми льготами и вычетами, которые позволяют уменьшить налоговую нагрузку и оптимизировать финансовую деятельность.

Разница между налогами при УСН и обычной системе налогообложения

При УСН налоги считаются от оборота предприятия, а не от прибыли. Это означает, что налоги уплачиваются даже в случае убытков или низкой рентабельности. В случае с обычной системой налогообложения налоги уплачиваются только с прибыли, то есть после вычета всех расходов.

Другим важным отличием является размер ставки налога. При УСН ставка налога устанавливается в зависимости от вида деятельности (6% на общей системе и 15% на упрощенной), а в обычной системе налоговые ставки могут быть различными в зависимости от объема прибыли компании.

- При УСН: налоги рассчитываются от выручки компании, независимо от прибыли.

- При обычной системе: налоги рассчитываются только от прибыли компании после вычета всех расходов.

Способы оптимизации налогообложения и обоснование выплаты зарплаты отдельными видами доходов

Одним из способов оптимизации является обоснование выплаты зарплаты отдельными видами доходов. Это может быть выигрышная стратегия, так как выплата зарплаты не попадает в расходы по УСН. Важно правильно оформить документацию и обосновать данное решение.

- Оптимизация налогообложения с помощью выплаты зарплаты отдельными видами доходов может существенно снизить налоговые обязательства.

- Важно проконсультироваться со специалистом по налогообложению, чтобы избежать ошибок и соблюсти законодательство.

- Не забывайте о необходимости правильного ведения учета и документооборота.

Итог: Выбор способа оптимизации налогообложения и обоснование выплаты зарплаты отдельными видами доходов требует внимательного подхода и профессиональной консультации. Важно помнить о законодательных ограничениях и правильно оформить все необходимые документы.

Согласно действующему законодательству, выплата зарплаты сотрудникам не включается в расходы при уплате налога по упрощенной системе налогообложения (УСН). Это связано с тем, что упрощенная система налогообложения предполагает уплату налога на прибыль исходя из доходов организации, а не из расходов. В этом случае выплата зарплаты сотрудникам рассматривается как расход на выплату заработной платы и учитывается в бухгалтерском учете, но не включается в расходы для целей налогообложения по УСН. Таким образом, при расчете налога по УСН необходимо учитывать только доходы от реализации товаров, работ и услуг, а не расходы на оплату труда.

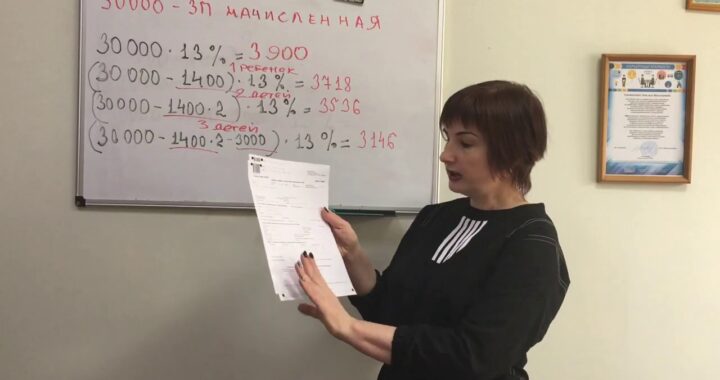

Семейный налоговый вычет – как уменьшить подоходный налог с зарплаты при наличии двух детей

Семейный налоговый вычет – как уменьшить подоходный налог с зарплаты при наличии двух детей  Как часто можно воспользоваться имущественным налоговым вычетом в течение жизни

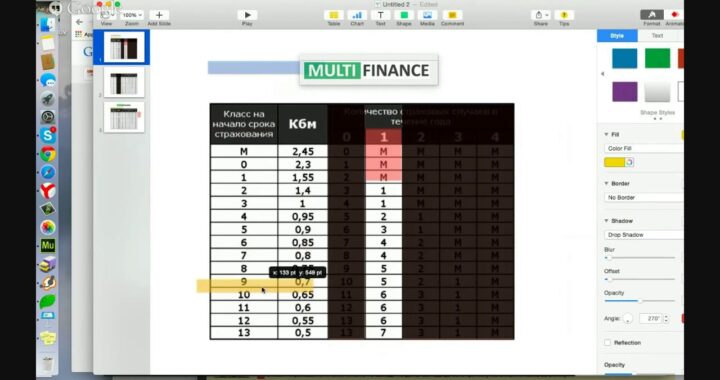

Как часто можно воспользоваться имущественным налоговым вычетом в течение жизни  Как точно рассчитать кбм по ОСАГО для физических лиц с помощью калькулятора

Как точно рассчитать кбм по ОСАГО для физических лиц с помощью калькулятора  Какой процент от зарплаты остается после налогообложения?

Какой процент от зарплаты остается после налогообложения?